David Fickling y Elaine He

(Bloomberg) — No escuche lo que dicen las mineras. Mire lo que hacen.

Ese es un buen consejo para determinar la dirección a largo plazo de los precios de las materias primas. Pregunte a las compañías mineras cuáles de sus activos minerales tendrán una buena demanda a largo plazo, y naturalmente responderán: “todos”. Pero una mirada al gasto puede desmentir esa perspectiva optimista, y destaca los período de tiempo en que ponen su dinero en el mismo lugar donde están sus alcistas bocas.

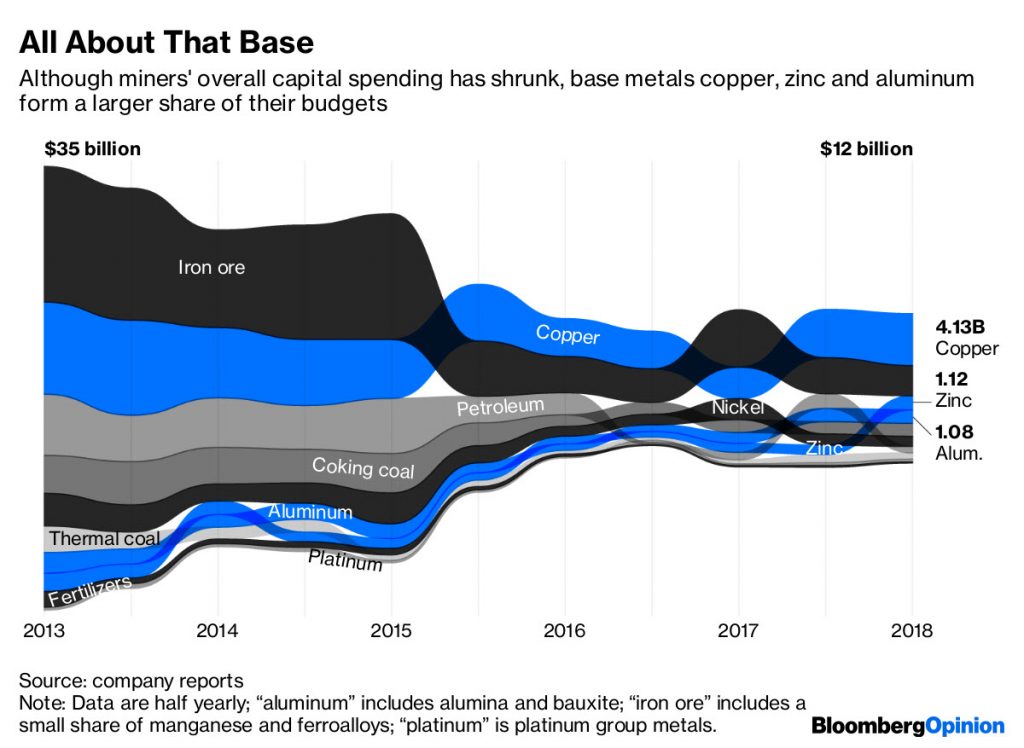

En este momento, eso sugiere que la reciente sombría perspectiva para el cobre puede no ser duradera. Más de un tercio del gasto de capital de las grandes mineras diversificadas se está destinando al metal en este momento, por encima de los niveles del 20 por ciento o menos registrados a inicios de la década. Eso representa una apuesta importante de que los déficits pronosticados para el cobre en la próxima década se materializarán.

Los metales del grupo del aluminio, el zinc y el platino también están al rojo vivo, pero el mineral de hierro, el petróleo y los fertilizantes parecen estar pasados ??de moda.

Para tener una idea de dónde están colocando su capital los ejecutivos de la minería, revisamos los informes de los últimos cinco años de las ocho principales mineras diversificadas que tienen una opción real de dónde gastan su dinero: BHP Group, Rio Tinto Group, Vale SA, Anglo American Plc, Glencore Plc, South32 Ltd., Vedanta Resources Plc y Teck Resources Ltd.

La tendencia subyacente a esto es la forma en que el gasto de capital colapsó después del auge en la primera parte de esta década, y aún no ha mostrado signos sólidos de recuperación. Los ejecutivos de la minería aún están pagando penitencia por la “asignación disciplinada de capital” que aprovecharon para expiar las vastas sumas de efectivo desperdiciado durante el último ascenso del mercado.

Sin embargo, la dieta forzada no se aplica por igual a todos los productos básicos. El cobre está consumiendo una gran parte de los presupuestos en este momento, con cerca de US$8.000 millones gastados por nuestro grupo de compañías durante los 12 meses hasta junio.

El giro en el aluminio y el zinc es aún más pronunciado. Mientras que el gasto en cobre aún registra una caída en comparación a los niveles de hace cinco años, esos dos elementos se encuentran más o menos al mismo nivel en dólares, a pesar del hecho de que el gasto de capital en su conjunto es alrededor de un tercio de lo que era en 2013. Los metales del grupo del platino se encuentran en una situación similar, lo que sugiere que el reciente máximo récord del paladio es más que un hecho aislado.

Analizar el gasto de capital no es una medida exclusiva de los gustos de los mineros. BHP, la empresa que más inversiones realiza en la industria, tiene un impacto exagerado en el panorama general. La disminución de sus vastos gastos en petróleo bajo la presión de los accionistas, incluida Elliott Management Corp., representa la mayor parte del colapso en esa categoría, a pesar de los desembolsos que realizan Teck y Vedanta. Su salida del negocio de fertilizantes de potasio, junto con el alejamiento simultáneo de Vale del negocio de nutrientes para cultivos, representa la mayor parte de la disminución del gasto en esa área.

Y la desaceleración del gasto en mineral de hierro de una tasa anual de US$21.300 millones a US$5.300 millones entre diciembre de 2013 y junio de 2018 se debe casi en su totalidad a BHP, Vale y Rio Tinto, con un poco de ayuda de Anglo American.

El gasto de capital sigue siendo un correctivo útil en aquellos momentos en que las mineras intentan vender un discurso que realmente no se compran a sí mismas. A pesar de los ruidos optimistas que hicieron varias mineras respecto del níquel durante su ascenso hasta más de US$15.000 la tonelada en junio, nadie realmente está invirtiendo dinero para aumentar su desarrollo, con la excepción de Glencore, cuyo depósito Koniambo tiene la virtud de ser de un grado inusualmente alto, por lo que es más capaz de sobrevivir períodos de precios bajos.

Del mismo modo, el carbón térmico aún no se ha recuperado del todo de la baja que se produjo en los niveles de gasto entre 2015 y 2016, a pesar de que este año los precios tocaron un máximo de cinco años. Un segmento que representa más de la mitad de los ingresos y el 30 por ciento del Ebitda de Glencore solo logró obtener alrededor del 10 por ciento de la expansión del gasto de capital de la compañía en 2017. Eso suena como un negocio que está siendo operado para obtener efectivo, en lugar de uno con un futuro brillante.

Original Article: https://es.finance.yahoo.com/noticias/mineras-preparan-recuperaci%C3%B3n-cobre-fickling-135659352.html